Geçen hafta sizler için bankacılık sektöründe merak edilen konularını işlemeye çalıştım. Öncelikle sektörün genel görünümüne dair verileri ve tespitlerimi paylaşırken , diğer yazımda ise kullanıcılar ve sektör için önemli bir veri haline gelen Bireysel Borçluluk Endeksi kavramını incelemeye çalıştım.

Sosyal medyadan ve yazılarıma yapılan yorumlardan yola çıkarak kişilerin KKB notu ile ilgili de bilgi talebinde bulunduğunu görüyorum. Bugüne ait yazım bu yüzden KKB risk raporu hakkında olacaktır.

Bildiğiniz üzere 10 eylül itibariyle KKB risk raporu tüm kullanıcıların kullanımına açıldı ve sadece bankaların görebildiği bu raporu istediğimiz banka şubesine başvurarak talep etme imkanına kavuştuk. 1995 yılında 11 bankanın ortaklaşa kurduğu ve 1999 yılından bu yana kredi risk raporunu kullanan bankalar yılda yaklaşık 200 milyondan fazla kez bu sistemle müşterilerini sorguluyor ve kredi değerlendirmesi yapıyor.

İşe alım sürecinde, evinizi kiraya vermek istediğinizde veya arkadaşınıza kefil olacaksanız tüm bu konularla ilgili KKB risk raporunu elde edebileceksiniz. İlgili kişinin kaç adet kredi kartı var, düzenli ödeme yapıyor mu?, borçluluk durumu nedir? gibi soruların cevabını bu yeni uygulamayla bulabileceksiniz.

2013 yılı sonuna doğru ise bahsettiğimiz risk raporu daha detaylı bir hale gelerek finansal sektör dışındaki geçmiş fatura ödemelerini de içine alacak. Risk raporunda elektrik , doğalgaz, telefon vb. faturaları da yer alacak olup ilgili kişinin faturalarını ödeyip ödemediğini sorgulayabileceğiz.

Geçtiğimiz günlerde kişiye özel kredi imkanı başlığıyla yazdığımız yazıda da belirttiğimiz üzere KKB notu iyi olan müşterilere daha uygun faizli kredi imkanı sağlanacağından bahsetmiştik. İşte bu noktadan sonra KKB risk raporu , Bireysel Borçluluk Endeksi daha fazla önem kazanacak ve uygulamalar yaygınlaşarak ürün yelpazesi genişleyecektir.

Konunun detayına girmeden önce kısaca risk raporunun yurtdışı uygulamalarına da bakmamız konuya daha geniş bir açıdan ele almamıza ve ileride ülkemizde neler olabileceğine dair öngörülerde bulunabilmemize faydalı olacaktır.

Risk raporunun kişilerle paylaşılabilmesi yurtdışında yıllardır kullanılmakta olup ve yurtdışı örneklerinde farklı kapsam ve içeriklere sahip olduğunu görüyoruz. Bu başlıkları detaylandırdığımız zaman;

- Standart Risk Raporları: Detaylı kredi borç ve ödeme bilgilerinin yer aldığı basılı raporlar

- Kredi Risk Puanları: Detay bilgilerin riske olan etkilerinin matematiksel ifadesi. Yüksek puanlar müşterinin borçlarını zamanında ödediğini göstermektedir.

- Uyarı raporları:Kişinin adres veya telefon değişikliği gibi bilgilerinde yapılan değişikliklerin veya adına yapılan kredi başvurularının tespit edilerek otomatik olarak bilgilendirme yapılması.

- Uzman tavsiye raporları: Kişinin sicil bilgilerini yönetmeleri hedeflenmektedir. Kişilerin gerek kredi risk puanlarını gerekse beklenmeyen olumsuz bir durumla karşılaşması durumunda sicilin olumsuz etkilenmesinin engellenebilmesi için neler yapılabileceği konusunda üretilen raporlardır.

Evet mevcut KKB sisteminde ilk 2 maddeye ait çalışmalar yapılırken uyarı raporları ve uzman tavsiye raporları ileriki dönemlerde sisteme dahil edilecektir.

Peki bu raporu nasıl edinebiliriz?

Bankalar bu raporu ücret karşılığı vermektedir. Ücretler bankadan bankaya değişkenlik göstermekle beraber 5 ile 15 TL arasında ücret talep edildiğini piyasadan duymaktayız. Bazı bankalar ise müşterinin şubeye uğramadan alternatif dağıtım kanalları aracılığıyla yani ATM ve internet kanallarından 2 TL’ye vermeye başladığını görüyoruz. KKB ‘de kendi websitesi üzerinden risk raporu verilebilmesi için çalışmalarını devam ettirdiğini biliyoruz.

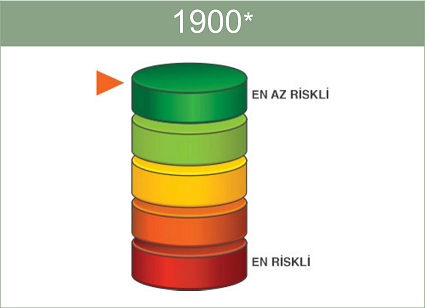

Peki KKB puanını etkileyen kriterler neledir? Şimdi bu konuyu irdeleyelim. KKB Risk raporunda en yüksek kkb puanı 1900 olup puanı olumsuz etkileyen faktörler şunlardır;

*son aylardaki yeni kredi kullanımları

*belli olgunluğa ulaşmış iyi KMH sayısının azlığı

*yakın dönemde açılmış kartlardaki borçlar

*yeni hesapların son aylarda gecikmiş ödemeleri

*yakın zamanda kötü kapanmış krediler

*son ay itibariyle gecikmiş ödemeler

*az sayıda iyi kapanmış kredi kartlarının olması

*yüksek kredi kartı borç bakiyesi vb. nedenleri sıralayabiliriz.

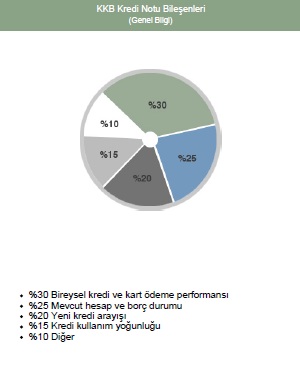

Peki KKB Kredi Notu Bileşenleri nelerdir?

KKB Kredi notu %30’u bireysel kredi ve kredi kartı ödeme performansı , %25’i mevcut hesap ve borç durumu , %20 yeni kredi arayışı , %15 kredi kullanım yoğunluğu ve %10 diğer bileşenlerinden oluşur.

Kişiye özel kredi faizi döneminde örnek uygulamalardan gördüğümüz kadarıyla KKB notu 1700 olan müşteriler için uygun faiz oranlarında teklifler sunulmaktadır. Bu bakımdan kişiler için KKB notu artık daha fazla önem arz ediyor.

Son bir not. KKB risk raporu ile çek sorgusu da yapabiliyorsunuz.Detayları KKB’nin sitesinden inceleyebilirsiniz.